VN-Index hiện đã vượt 760 điểm, đạt đỉnh cao nhất trong 9 năm qua kể từ thời điểm khủng hoảng năm 2008. Thị trường kỳ vọng nhóm cổ phiếu ngành ngân hàng sẽ tiếp tục dẫn dắt thị trường trong thời gian tới.

Tăng giá và giao dịch sôi động

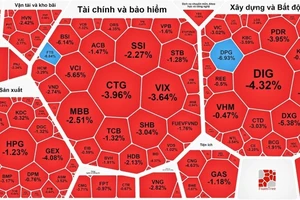

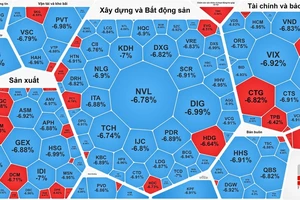

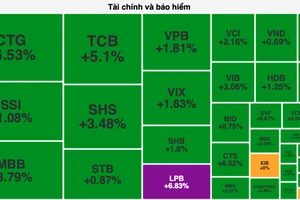

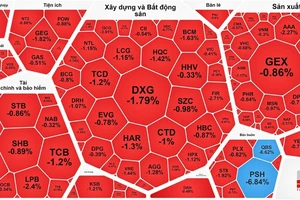

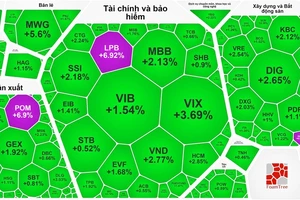

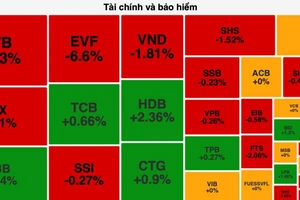

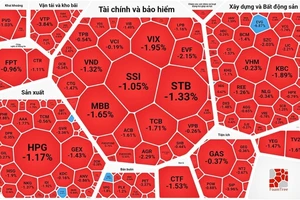

Điểm mặt các mã cổ phiếu ngân hàng từ đầu năm đến nay cho thấy, các cổ phiếu ngân hàng đều có bước tăng trưởng nhảy vọt. Cụ thể, so với đầu năm, cổ phiếu NVB (Ngân hàng TMCP Quốc Dân) tăng gần 100%, SHB (Ngân hàng SHB) tăng gần 50%, (Ngân hàng Sacombank) STB tăng gần 50%, BID (Ngân hàng BIDV) tăng gần 41%, ACB (Ngân hàng ACB) đã tăng 25%... Ghi nhận thị trường trong ngày 19-6 - hai ngày trước khi Quốc hội thông qua Nghị quyết về xử lý nợ xấu (ngày 21-6) cho thấy, nhóm cổ phiếu ngân hàng tiếp tục tăng mạnh, ảnh hưởng lớn đến sự tăng điểm của VN-Index lên 766 điểm, tăng gần 6 điểm. Cụ thể, MBB tăng 2,72%, BID tăng 1,01%, VCB tăng 0,25%, STB tăng 1,8%, SHB tăng 2,7%, ACB tăng 0,38%...

Không riêng cổ phiếu trên sàn chính thức dậy sóng mà nhiều cổ phiếu ngân hàng đang giao dịch trên OTC (thị trường phi tập trung), cổ phiếu của nhiều ngân hàng cũng đang được giới đầu tư săn đón với thị giá cao. Chẳng hạn như mã cổ phiếu TCB (Ngân hàng Techcombank) hiện được giao dịch với thị giá lên hơn 31.000 đồng/cổ phiếu, cổ phiếu VPB (Ngân hàng VPBank) đang giao dịch quanh mốc 40.000 đồng/cổ phiếu, tăng hơn 100% so với đầu năm 2017…

Không chỉ tăng giá mạnh, từ đầu tháng 6 đến nay, thống kê từ các công ty chứng khoán cho biết, cổ phiếu ngân hàng thời gian gần đây đã trở nên sôi động trở lại sau nhiều năm bị mất ưu thế với danh hiệu “cổ phiếu vua”. Cụ thể, trong phiên giao dịch ngày 8-6, EIB đã giao dịch thỏa thuận với khối lượng 53,6 triệu cổ phần EIB với tổng giá trị hơn 686 tỷ đồng (tương ứng với tỷ lệ 4,3% vốn điều lệ của Eximbank). Trước đó 2 phiên, trong ngày 6 và 7-6, EIB cũng có lượng cổ phiếu giao dịch thỏa thuận với tổng cổ phần phiên gần 4 triệu. Tương tự, sau khi tăng mạnh lên hơn 14.000 đồng/cổ phiếu, STB cũng có nhiều đợt giao dịch sôi động. Cụ thể như trong phiên giao dịch ngày 5-6, STB bất ngờ có giao dịch thỏa thuận lên đến gần 25,5 triệu cổ phiếu, trị giá trên 327,5 tỷ đồng. Trong đợt giao dịch cuối cùng của các quỹ ETF vào ngày 16-6, cổ phiếu STB cũng có phiên giao dịch với khối lượng lớn, trong đó hơn 13,2 triệu đơn vị được khối nhà đầu tư nước ngoài mua vào (cùng hơn 7,4 triệu đơn vị khối này bán ra).

Kỳ vọng cơ chế xử lý nợ xấu

Nhận định về dòng tiền đổ vào cổ phiếu ngân hàng đẩy thanh khoản khớp lệnh của nhóm cổ phiếu này đạt mức kỷ lục nhiều tháng qua, giới chuyên gia trong ngành cho rằng, bên cạnh việc tăng trưởng tín dụng 6 tháng đầu năm tăng mạnh, kết quả kinh doanh trong quý 1 ngành ngân hàng khá ấn tượng thì nguyên nhân khiến cổ phiếu ngân hàng thời gian qua “dậy sóng” là do thị trường kỳ vọng vào cơ chế xử lý nợ xấu sau khi có những thông tin tích cực từ Quốc hội về dự thảo Nghị quyết xử lý nợ xấu và Nghị định 61/2017 về định giá nợ xấu dự kiến sẽ chính thức có hiệu lực vào đầu tháng 7-2016.

Theo đánh giá của các công ty chứng khoán, nhiều năm qua, cổ phiếu ngân hàng trên thị trường đã mất hẳn ưu thế so với các nhóm ngành khác như xây dựng, vật liệu xây dựng, dầu khí… vì kinh doanh khó khăn và ngành ngân hàng bị đè nặng bởi “bóng ma” nợ xấu. Nợ xấu được coi là “cục máu đông” ngăn cản sự tăng trưởng của nhiều ngân hàng, tồn dư từ giai đoạn khủng hoảng kinh tế và tăng trưởng nóng về tín dụng trong giai đoạn 2010 - 2011.

Cùng với đó, phần lớn nợ xấu trong suốt giai đoạn trước đây (2013-2016) của hệ thống các tổ chức tín dụng được bán nợ cho VAMC và sau đó là các ngân hàng trích lập Dự phòng rủi ro cho khoản trái phiếu đặc biệt này với thời gian tối đa 5 năm (hoặc tối đa 7-10 năm đối với tổ chức tín dụng yếu kém, gặp khó khăn khi tham gia quá trình tái cơ cấu nợ xấu). Tỷ lệ thu hồi nợ của VAMC trong khi đó lại ở mức rất thấp (khoảng 15% vào cuối năm 2016), mà nguyên nhân quan trọng là do các vướng mắc hành lang pháp lý cho việc xử lý tài sản đảm bảo cũng như thiếu thị trường mua bán nợ. Thời gian gần đây, nhóm cổ phiếu ngân hàng đang từng bước lấy lại ưu thế của mình cũng hợp lý vì các ngân hàng đang đứng trước cơ hội thoát ra khỏi những khó khăn đeo bám trong nhiều năm qua nhờ vào những cơ chế chính sách xử lý nợ xấu hợp lý hơn đang được xem xét thông qua.

Giới chuyên gia trong ngành cho rằng, thị trường kỳ vọng nghị quyết xử lý nợ xấu sẽ giúp các ngân hàng có nhiều lựa chọn hơn đối vấn đề xử lý tài sản bảo đảm như bán tài sản đó theo giá thị trường. Khi Nghị quyết này được phê duyệt, Ngân hàng Nhà nước sẽ kiểm soát được nợ xấu, chi phí tài chính qua đó sẽ giảm, chi phí với nền kinh tế tức là lãi suất sẽ giảm đi, hệ số an toàn vốn cũng sẽ tăng lên.

Giới chuyên gia trong ngành cho rằng, thị trường kỳ vọng nghị quyết xử lý nợ xấu sẽ giúp các ngân hàng có nhiều lựa chọn hơn đối vấn đề xử lý tài sản bảo đảm như bán tài sản đó theo giá thị trường. Khi Nghị quyết này được phê duyệt, Ngân hàng Nhà nước sẽ kiểm soát được nợ xấu, chi phí tài chính qua đó sẽ giảm, chi phí với nền kinh tế tức là lãi suất sẽ giảm đi, hệ số an toàn vốn cũng sẽ tăng lên.

Theo đánh giá của Công ty Chứng khoán Rồng Việt, đầu tháng 6-2017, Thông tư 53 của Bộ Tài chính về hướng dẫn thực thi nghị định về điều kiện kinh doanh dịch vụ mua bán nợ cũng đã được ban hành. Mặc dù tỷ lệ thu hồi nợ xấu sẽ khó có bước tiến lớn trước năm 2018, những quá trình hoàn thiện các quy định pháp lý sẽ mang lại tín hiệu tích cực về triển vọng giải quyết vấn đề này.

Trong bối cảnh thị trường chứng khoán tăng trưởng tốt, cổ phiếu ngân hàng cũng đang lấy dần vị thế của mình, nhiều ngân hàng cho biết sẽ đẩy mạnh việc niêm yết cổ phiếu trên sàn sau nhiều lần lỗi hẹn. Cụ thể, Ngân hàng TMCP Kiên Long (KienlongBank) cho biết, ngày 29-6-2017, 300 triệu cổ phiếu KienlongBank (mã KLB) sẽ giao dịch phiên đầu tiên trên thị trường UPCoM với giá tham chiếu trong ngày giao dịch đầu tiên là 10.000 đồng/cổ phần. Ngân hàng LienVietPostBank cũng cho biết, trong quý 3-2017, ngân hàng này sẽ đưa cổ phiếu lên giao dịch trên sàn UPCoM theo quy định của Bộ Tài chính.

Lần thứ 3 tăng giá mua USD trong năm 2017

Chiều 19-6, Sở Giao dịch Ngân hàng Nhà nước đã quyết định nâng giá mua vào USD, cũng như tiếp tục áp cơ chế giá bán ra thấp hơn trần biên độ. Cụ thể, theo biểu niêm yết của Sở Giao dịch Ngân hàng Nhà nước, mức giá USD mua vào chiều 19-6 đã tăng từ 22.675VND/USD lên 22.725VND/USD, tăng 50VND. Đây là lần thứ 3 kể từ đầu năm nay, Ngân hàng Nhà nước nâng giá mua vào USD, sau 2 lần trong tháng 1 và tháng 4 với bước nâng 100VND/USD. Trước tác động của sự kiện Cục Dự trữ Liên bang Mỹ (FED) tăng lãi suất hôm 15-6 (tăng thêm 0,25%), tỷ giá USD/VND những ngày qua vẫn rất ổn định. Việc cơ quan quản lý chủ động tăng đều tỷ giá trung tâm, đồng thời nâng giá mua vào USD được cho là để gián tiếp hạn chế việc VND tăng giá, hỗ trợ cho xuất khẩu. Mặt khác, việc nâng giá mua vào có thể gợi mở việc nối lại hoạt động mua vào ngoại tệ, tiếp tục gia tăng dự trữ ngoại hối.

Trước động thái trên của Ngân hàng Nhà nước, chiều 19-6 hầu hết các ngân hàng thương mại đều điều chỉnh tăng giá mua - bán USD với mức tăng từ 10-40VND/USD. Qua đó đưa mức giá bán phổ biến tại các ngân hàng lên mức 22.750-22.760VND/USD.

Chiều 19-6, Sở Giao dịch Ngân hàng Nhà nước đã quyết định nâng giá mua vào USD, cũng như tiếp tục áp cơ chế giá bán ra thấp hơn trần biên độ. Cụ thể, theo biểu niêm yết của Sở Giao dịch Ngân hàng Nhà nước, mức giá USD mua vào chiều 19-6 đã tăng từ 22.675VND/USD lên 22.725VND/USD, tăng 50VND. Đây là lần thứ 3 kể từ đầu năm nay, Ngân hàng Nhà nước nâng giá mua vào USD, sau 2 lần trong tháng 1 và tháng 4 với bước nâng 100VND/USD. Trước tác động của sự kiện Cục Dự trữ Liên bang Mỹ (FED) tăng lãi suất hôm 15-6 (tăng thêm 0,25%), tỷ giá USD/VND những ngày qua vẫn rất ổn định. Việc cơ quan quản lý chủ động tăng đều tỷ giá trung tâm, đồng thời nâng giá mua vào USD được cho là để gián tiếp hạn chế việc VND tăng giá, hỗ trợ cho xuất khẩu. Mặt khác, việc nâng giá mua vào có thể gợi mở việc nối lại hoạt động mua vào ngoại tệ, tiếp tục gia tăng dự trữ ngoại hối.

Trước động thái trên của Ngân hàng Nhà nước, chiều 19-6 hầu hết các ngân hàng thương mại đều điều chỉnh tăng giá mua - bán USD với mức tăng từ 10-40VND/USD. Qua đó đưa mức giá bán phổ biến tại các ngân hàng lên mức 22.750-22.760VND/USD.

HÀM YÊN