Nhiều ngân hàng xin nới room tín dụng

Hạn mức tín dụng (room) được NHNN giao cho các tổ chức tín dụng vào đầu năm dựa trên quy mô, chất lượng tài sản và khả năng tăng trưởng tín dụng thực tế của từng ngân hàng. Theo đó, có ngân hàng thương mại (NHTM) được giao hạn mức cao nhất 12%, nhưng cũng có NHTM chỉ được giao hạn mức 6%-8%. Trong khi đó, nhiều ngân hàng thường đặt mục tiêu tăng trưởng tín dụng 20%-30%, vì thông thường NHNN sẽ xem xét cấp thêm hạn mức tín dụng lần 2 cho các NHTM những tháng cuối năm, khi nhu cầu vốn tăng cao.

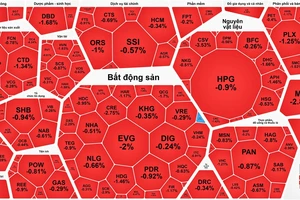

6 tháng đầu năm 2021, nhờ sự phục hồi kinh tế và thị trường bất động sản khá thuận lợi nên tăng trưởng tín dụng tăng gấp đôi so với cùng kỳ 2020. Vì thế đến nay nhiều ngân hàng đã sử dụng gần hết room tín dụng. Là NHTM Nhà nước được giao chỉ tiêu tín dụng từ cao nhất trong nhóm “Big 4” (4 NHTM Nhà nước lớn nhất) ở mức 10,5%, nhưng 6 tháng đầu năm, tín dụng của Vietcombank đã tăng 9%, gần gấp đôi so với bình quân toàn ngành. TPBank hiện đã tăng trưởng tín dụng gần 7% trong hạn mức cả năm là 11,5%. ACB cũng tăng chạm room tín dụng được cấp là 9,5%. Các NHTM khác như: MBBank chỉ quý 1-2021 đã đạt tăng trưởng tín dụng 8,6%, sát với hạn mức 10,5%. Techcombank 3 tháng đầu năm tăng trưởng tín dụng 6,76% trong room tín dụng 12%. MSB hết quý 1 tăng trưởng tín dụng 9,5% trong hạn mức được giao hơn 10%...

Với room tín dụng tăng trưởng gần “chạm trần” mấy tháng đầu năm, nhiều NHTM đã cấp tập triển khai việc tăng vốn điều lệ nhằm tạo cơ sở để NHNN xem xét nới room tín dụng. Bởi lẽ, việc tăng vốn thành công sẽ giúp các ngân hàng nâng cao chỉ số an toàn tài chính, có thêm dư địa tăng trưởng tín dụng. Hiện có hơn 10 NHTM đã cạn room tín dụng và đang xin NHNN cấp thêm “quota”. Trong cuộc họp với Chính phủ mới đây, NHNN cho biết đang xem xét để nới room tín dụng cho các NHTM nhằm đảm bảo chất lượng tăng trưởng tín dụng cũng như đáp ứng cầu vốn của nền kinh tế.

Xung quanh việc áp room tín dụng hàng năm cho các NHTM, có nhiều ý kiến khác nhau. Có chuyên gia cho rằng, đây là công cụ mang tính hành chính. Thay vào đó, nên tùy vào tỷ lệ an toàn vốn (CAR), tỷ lệ cho vay trên huy động, tỷ lệ vốn ngắn hạn cho vay trung dài hạn... mỗi NHTM sẽ tự điều chỉnh tăng trưởng tín dụng theo khả năng kinh doanh của mình. Bên cạnh đó, việc phân hạn mức tín dụng cho từng ngân hàng có thể ảnh hưởng đến lãi suất, đặc biệt là lãi suất vay vì một khi các ngân hàng cho vay hết room sẽ dẫn đến việc hạn chế cho vay, tăng lãi suất trong khi chờ NHNN xem xét cấp thêm. Nhưng cũng có ý kiến khác, các chuyên gia của Trung tâm nghiên cứu kinh tế Ngân hàng Hàng hải (MSB) cho rằng hiện nay, yêu cầu quan trọng của Chính phủ là ổn định vĩ mô. Muốn vậy, trước hết phải ổn định thị trường tài chính tiền tệ. Hạn mức tín dụng đang là một trong những công cụ hiệu quả để NHNN bình ổn thị trường tiền tệ. Kinh tế Việt Nam đang dựa chủ yếu vào tín dụng, tương đương khoảng 140% GDP, nếu không kiểm soát tăng trưởng tín dụng, khả năng nợ xấu sẽ tăng, gây ra những bất ổn vĩ mô.

Ông Phạm Thanh Hà, Vụ trưởng Chính sách tiền tệ (NHNN) cho rằng, điều hành tín dụng bằng chỉ tiêu, định hướng là cần thiết. Việc này đã phát huy tác dụng tốt nhiều năm qua cả về kiểm soát lạm phát và chất lượng tín dụng. Vì thế, năm 2021, NHNN vẫn tiếp tục điều hành chỉ tiêu tín dụng phù hợp với diễn biến kinh tế vĩ mô.

| Phó Thống đốc NHNN Đào Minh Tú: "Trong tương lai, có thể xem xét bỏ cơ chế “trần” tín dụng với điều kiện vốn trung, dài hạn chủ yếu huy động qua thị trường tài chính, chứng khoán, thị trường vốn chứ không phải qua thị trường tiền tệ. Khi đó, các NHTM không phải huy động vốn ngắn hạn cho vay trung, dài hạn như hiện nay" |

Trước đề xuất của các NHTM, theo các chuyên gia, bên cạnh căn cứ vào hoạt động kinh doanh, tỷ lệ nợ xấu của các ngân hàng, NHNN nên ưu tiên nới room cho những NHTM tập trung vốn vào các lĩnh vực sản xuất, kinh doanh ưu tiên. Các ngân hàng cho vay quá nhiều với lĩnh vực tiềm ẩn rủi ro, trích lập dự phòng nợ xấu chưa đầy đủ… cần cân nhắc kỹ.

Thực tế cho thấy, hiện các NHTM đang “nắn” dòng vốn tín dụng vào các lĩnh vực sản xuất, kinh doanh ưu tiên. Cụ thể, từ ngày 1-7, Agribank dành 15.000 tỷ đồng và 300 triệu USD cho khách hàng cá nhân, doanh nghiệp (DN) vay vốn để sản xuất kinh doanh, xuất nhập khẩu lãi suất thấp, từ 1,7%/năm (với khoản vay USD) và 3,5%/năm (với khoản vay VND). Agribank còn dành nhiều ưu đãi về tỷ giá mua bán ngoại tệ và giảm, miễn phí đối với L/C (chứng thư bảo lãnh) nhập khẩu, L/C xuất khẩu… Chương trình áp dụng toàn quốc, kéo dài hết ngày 30-6-2022 hoặc đến khi hết nguồn vốn chương trình. Song song đó, Agribank cũng triển khai nhiều chương trình tín dụng ưu đãi khác, quy mô hơn 170.000 tỷ đồng dành cho khách hàng bị ảnh hưởng bởi dịch Covid-19, DN nhỏ và vừa, DN FDI…

VietCapital Bank triển khai gói cho vay 9.000 tỷ đồng với lãi suất giảm đến 2%, đặc biệt dành cho DN nhỏ và vừa, thủ tục đơn giản. Sacombank có gói tín dụng 10.000 tỷ đồng hỗ trợ DN xuất khẩu, DN khắc phục khó khăn trong sản xuất kinh doanh từ nay đến cuối năm 2021, lãi suất 4%-6,7%/năm. Từ nay đến hết ngày 30-9, VPBank cũng đẩy mạnh gói vay tín chấp với hạn mức tín dụng đến 3 tỷ đồng, giảm lãi suất cho vay với DN nhỏ và vừa 0,5%-2%/năm. ABbank nâng tổng hạn mức cho vay ưu đãi với DN lên 3.000 tỷ đồng, lãi suất từ 4,4% hoặc hỗ trợ DN nhỏ và vừa, lãi suất từ 5,9%/năm đến hết tháng 9-2021…