Gần đây, việc Ngân hàng Nhà nước sửa đổi Thông tư 36/2014/TT-NHNN tạo ra nhiều ý kiến trái chiều. Câu hỏi đặt ra là dự thảo giảm hạn mức sử dụng vốn ngắn hạn vào dự án trung, dài hạn có tăng tính an toàn cho ngân hàng và hạn chế nguồn vốn cho bất động sản (BĐS) hay không? Đã có nhiều chuyên gia cho biết, rủi ro của ngân hàng không nằm ở tỷ lệ vốn đổ vào BĐS, mà nằm ở việc bắt tay “đi đêm”…

Từ sở hữu chéo, đi đêm…

Hiện nay, nợ xấu ở các ngân hàng là vấn đề nóng nhất. Mặc dù Ngân hàng Nhà nước thông báo tỷ lệ nợ xấu đã giảm, nằm trong biên độ cho phép, thế nhưng nhiều người chưa thật sự tin tưởng. Trên thực tế, không ít hồ sơ vay trước đây được ngân hàng định giá cho vay ở mức cao, nay BĐS đóng băng, nếu phát mãi tài sản thì không đủ để trả vốn ngân hàng. Do vậy, các bên buộc lòng phải bắt tay nhau để cùng “dìu dắt” qua cơn nguy khó, chờ BĐS tăng giá trở lại. Vụ thế chấp khách sạn mini ở quận 1 để vay vốn là một điển hình. Đến hạn trả nợ, người vay muốn thanh lý tài sản nhưng chính ngân hàng lại đề nghị đáo hạn và đưa người của mình vào quản trị, thu tiền cho thuê để trả lãi với hy vọng chờ bất động sản tăng, giá trị bán được đủ để trả nợ và lãi.

Một dự án bất động sản chưa hoàn thành tại huyện Nhà Bè Ảnh: THÀNH TRÍ

Hầu hết các dự án căn hộ bị đóng băng hiện nay là do các chủ dự án đầu tư bằng hình thức “tay không đánh giặc”, “đi đêm” với ngân hàng để được đảm bảo nguồn vốn. Sau đó, thị trường biến động, nhắm thấy rủi ro nên ngân hàng rút ra nửa chừng khiến các dự án “hụt chân”, bất động. Hậu quả để lại đến bây giờ là dự án đóng băng, khiến các nhà đầu tư cá nhân phải gánh chịu vì lỡ đầu tư.

Tuy nhiên, theo các chuyên gia thì còn một lý do nữa dẫn đến nguy cơ “vỡ” tín dụng BĐS là việc sở hữu chéo giữa ngân hàng và chủ đầu tư dự án BĐS. Khi các ngân hàng thương mại sử dụng nguồn vốn huy động để đầu tư vào BĐS, gặp lúc BĐS trầm lắng, không bán được thì số vốn của ngân hàng bị mắc kẹt vào dự án, gây vỡ nợ. Do vậy, muốn ngân hàng phát triển lành mạnh, trước hết phải kiểm soát ở hoạt động này.

Minh bạch việc cho vay

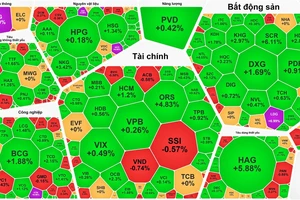

Ngân hàng Nhà nước đang sửa đổi Thông tư 36 khiến dư luận xôn xao, nhất là ở lĩnh vực BĐS. Bởi lâu nay, thị trường BĐS hình thành từ 3 nguồn vốn là nguồn vốn của doanh nghiệp (nguồn này rất ít chỉ mang tính tượng trưng), hai nguồn còn lại là dựa vào nguồn tín dụng ngân hàng và vốn huy động từ các nhà đầu tư. Thế nhưng, nguồn vốn của nhà đầu tư cá nhân đa số cũng dựa vào vốn vay của ngân hàng nên kết quả cuối cùng, nguồn vốn tín dụng trở thành huyết mạch chính để thị trường BĐS tồn tại và phát triển. Vốn đầu tư vào thị trường BĐS là nguồn vốn trung và dài hạn. Nay nếu Ngân hàng Nhà nước sửa đổi Thông tư 36 theo hướng nâng cao hệ số rủi ro từ 150% lên 250% và giảm tỷ lệ sử dụng vốn ngắn hạn vào dự án trung, dài hạn từ 60% xuống còn 40%, khiến nhiều doanh nghiệp lo lắng.

Thế nhưng, các chuyên gia cho rằng, đứng về phía doanh nghiệp BĐS thì động thái thay đổi vốn cho thị trường khiến doanh nghiệp cảm thấy bị ảnh hưởng, thế nhưng, việc thay đổi này cũng không làm cho ngân hàng an toàn hơn. Bởi như phân tích ở trên, rủi ro lớn nhất của ngân hàng, gây nên nợ xấu không phải là tỷ lệ sử dụng vốn ngắn hạn mà ở chỗ kiểm soát tốt khâu cấu kết, “đi đêm” và sở hữu chéo của những ông chủ ngân hàng với chủ dự án BĐS. Theo các doanh nghiệp, cách kiểm soát tín dụng BĐS tốt nhất hiện nay là phải rạch ròi, kiểm soát chặt chẽ, chấm dứt tình trạng sở hữu chéo giữa ngân hàng thương mại và chủ đầu tư dự án BĐS, để tạo sân chơi công bằng cho thị trường BĐS. Nếu không, dù nguồn vốn có bị co lại thì người “tay trong” cũng vay được vốn. Hoặc quy định này chỉ làm tăng thêm chi phí tiêu cực mà thôi. Kết quả cuối cùng thì rủi ro cho toàn hệ thống ngân hàng còn tăng lên so với trước.

Do vậy, các doanh nghiệp BĐS đề xuất, từng ngân hàng thương mại tự xác định tiêu chí cho vay trong lĩnh vực BĐS như căn cứ vào tổng vốn vay/vốn điều lệ của doanh nghiệp hay căn cứ lịch sử tín dụng của doanh nghiệp, điều kiện cụ thể của dự án xin vay… phải minh bạch từ đâu. Có tiêu chí cụ thể thì doanh nghiệp sẽ tự kiểm soát khả năng của mình để đáp ứng yêu cầu, từ đó tạo ra cuộc chơi công bằng, minh bạch. Tuy nhiên, để an toàn, nhiều chuyên gia kiến nghị cần nới lỏng tín dụng vào phía cầu (người mua nhà) hơn là phía cung (doanh nghiệp) thì mới thực sự an toàn.

CHẾ HÂN