Nhiều ngân hàng chuyển giao bắt buộc

Theo Đề án “Cơ cấu lại hệ thống các tổ chức tín dụng gắn với xử lý nợ xấu giai đoạn 2021-2025” của Chính phủ, đến năm 2025, ngành ngân hàng phải xử lý cơ bản các ngân hàng yếu kém và không phát sinh những ngân hàng yếu kém mới.

Hiện có 4 ngân hàng thương mại (NHTM) yếu kém, thuộc diện tái cơ cấu gồm: Ngân hàng Đông Á (DongABank), Ngân hàng Xây dựng (CB), Ngân hàng Đại Dương (OceanBank), Ngân hàng Dầu khí toàn cầu (GPBank). Ngân hàng Nhà nước (NHNN) thông tin, cấp có thẩm quyền đã phê duyệt chủ trương chuyển giao bắt buộc đối với 4 ngân hàng yếu kém này. Đến tháng 10-2022, NHNN cũng đưa Ngân hàng TMCP Sài Gòn (SCB) vào diện kiểm soát đặc biệt; hiện đang triển khai các trình tự, thủ tục theo quy định của pháp luật về đánh giá tổng thể thực trạng và chủ trương cơ cấu lại để có cơ sở xây dựng phương án cơ cấu lại ngân hàng này, báo cáo cấp có thẩm quyền phê duyệt. Đến nay, tiền gửi của người dân ở SCB vẫn được bảo vệ, với tinh thần đảm bảo quyền lợi chính đáng của người gửi tiền.

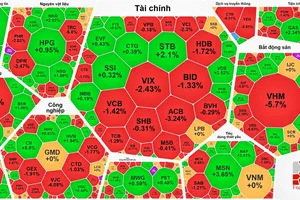

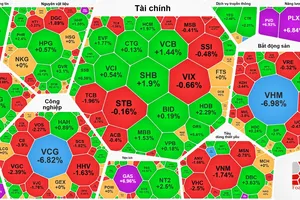

Chia sẻ với báo chí vào đầu tháng 6-2023, lãnh đạo CB cho biết, dự kiến 6 tháng nữa, Ngân hàng TMCP Ngoại thương Việt Nam (Vietcombank) sẽ trở thành “ngân hàng mẹ” của CB. Sau hơn 8 năm tái cơ cấu, năm 2022 là năm đầu tiên CB được NHNN phê duyệt kế hoạch kinh doanh và đã hoàn thành 100% các chỉ tiêu. Trong một diễn biến liên quan, tại Đại hội đồng cổ đông của Vietcombank vào cuối tháng 4-2023, ông Phạm Quang Dũng, Chủ tịch HĐQT Vietcombank, cũng cho hay, ngân hàng này sẽ nhận chuyển giao bắt buộc một tổ chức tín dụng yếu kém. Đây là một phần trách nhiệm nhưng cũng là cơ hội cho Vietcombank. Với sự hỗ trợ và tạo điều kiện từ Chính phủ, NHNN sẽ tạo ra cho ngân hàng động lực mới, cơ hội phát triển hơn trong thời gian tới. Thực tế, từ tháng 3-2015, CB đã chính thức trở thành ngân hàng 100% vốn thuộc sở hữu nhà nước, với sự hỗ trợ toàn diện từ Vietcombank. Vietcombank cũng đã đưa cán bộ qua trực tiếp quản lý, điều hành CB từ đó đến nay.

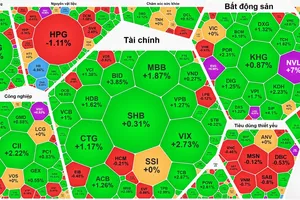

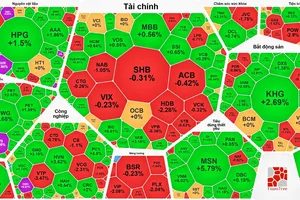

Ngân hàng Quân đội (MB), Ngân hàng TMCP Việt Nam Thịnh Vượng (VPBank) và Ngân hàng TMCP Phát triển TPHCM (HDBank) cũng trình cổ đông thông qua việc sáp nhập một tổ chức tín dụng khác tại các Đại hội đồng cổ đông năm 2023 vừa qua. Theo đó, ông Phạm Như Ánh, Phó Tổng Giám đốc Thường trực MB, xác nhận đang thực hiện thủ tục định giá ngân hàng chuyển giao bắt buộc. Dự kiến cuối năm nay hoặc đầu năm sau sẽ định giá xong, và MB có thể triển khai nhận chuyển giao bắt buộc. Với nguồn lực chất lượng và có kinh nghiệm triển khai thành công một số phương án tái cơ cấu, MB kỳ vọng thực hiện thành công phương án này, qua đó tận dụng các lợi thế hỗ trợ để tăng tốc phát triển, góp phần sớm hoàn thành các mục tiêu chiến lược. Danh tính ngân hàng nhận chuyển giao nhiều khả năng là OceanBank. Bởi trên thực tế, MB đã tham gia hỗ trợ kinh doanh cho OceanBank gần 2 năm nay. Tại Đại hội đồng cổ đông năm 2023, lãnh đạo VPBank cũng hé lộ ngân hàng này là một trong 4 ngân hàng đang tham gia vào tái cơ cấu các ngân hàng yếu kém, nhận chuyển giao bắt buộc. VPBank đang trong quá trình nghiên cứu, đề xuất cơ quan chức năng. Đại hội đồng cổ đông 2023 của HDBank cũng đã thông qua việc trong năm nay sẽ tiếp tục tham gia tái cơ cấu các tổ chức tín dụng, trong đó có việc nhận chuyển giao bắt buộc một NHTM.

|

Giao dịch tại Ngân hàng TMCP Ngoại thương Việt Nam. Ảnh: MINH HUY |

Quyết liệt thực hiện

Đầu năm 2023, Thống đốc NHNN đã có Chỉ thị 01 chỉ đạo một số nhiệm vụ trọng tâm của ngành ngân hàng trong năm 2023. Một trong những nhiệm vụ trọng tâm được xác định là: triển khai quyết liệt Đề án “Cơ cấu lại hệ thống các tổ chức tín dụng gắn với xử lý nợ xấu giai đoạn 2021-2025”; tập trung triển khai chỉ đạo các cấp có thẩm quyền về việc cơ cấu lại, xử lý các tổ chức tín dụng yếu kém.

Tại Nghị quyết số 31/NQ-CP, Chính phủ cũng đã yêu cầu NHNN tập trung xử lý hiệu quả các NHTM yếu kém, bảo đảm thanh khoản và an toàn hệ thống, chú trọng xử lý nợ xấu và hạn chế nợ xấu phát sinh mới. Sau khi chỉ đạo các cấp, Chính phủ cũng khẳng định rằng năm nay sẽ tập trung triển khai xử lý các ngân hàng yếu kém nhằm bảo đảm ổn định tình hình hoạt động và hỗ trợ các ngân hàng này từng bước phục hồi. Trong tháng 3 vừa qua, Thủ tướng Chính phủ đã ban hành Quyết định 213/QĐ-TTg thành lập Ban Chỉ đạo cơ cấu lại hệ thống các tổ chức tín dụng, và Thủ tướng giữ vị trí Trưởng ban Chỉ đạo. Đây là sự kiện đặc biệt, xác định tầm quan trọng của vấn đề tái cơ cấu hệ thống ngân hàng. Cùng với sự vào cuộc của những NHTM lớn, có năng lực quản trị cũng như kinh nghiệm tái cơ cấu các NHTM trước đây, cộng với sự hỗ trợ của cơ chế và sự tham gia chỉ đạo trực tiếp của Thủ tướng Chính phủ sẽ là cơ hội để xử lý dứt điểm các ngân hàng yếu kém.

Phát biểu tại diễn đàn Quốc hội vào ngày 1-6-2023, Thống đốc NHNN Nguyễn Thị Hồng nhìn nhận, vấn đề tái cơ cấu các ngân hàng yếu kém là vấn đề tồn đọng, khó xử lý. Tái cơ cấu một ngân hàng yếu kém trong điều kiện bình thường đã rất khó, trong điều kiện khó khăn như hiện nay lại càng khó hơn. Tuy nhiên, Chính phủ, Thủ tướng Chính phủ đã quyết liệt thực hiện. Ngay từ khi nhận nhiệm vụ, Thủ tướng Chính phủ đã họp với ngành ngân hàng và yêu cầu tiến hành quyết liệt các giải pháp để tái cơ cấu. Cho đến nay, việc xử lý các ngân hàng yếu kém đã được trình xin chủ trương các cấp có thẩm quyền. Hiện nay, NHNN cùng các bộ, ngành dưới sự chỉ đạo của Thủ tướng Chính phủ đang thực hiện quyết liệt các bước trước khi phê duyệt đề án chi tiết.

TS CẤN VĂN LỰC, Thành viên Hội đồng Tư vấn chính sách tài chính tiền tệ quốc gia:

Việc sáp nhập ngân hàng là thực hiện chủ trương chung của Chính phủ về cơ cấu lại nền kinh tế và doanh nghiệp, đã được xác định trong vài năm gần đây. Và việc xử lý ngân hàng yếu kém là một trong những nhiệm vụ trọng tâm của NHNN trong giai đoạn này, vì để ngân hàng yếu kém phá sản sẽ gây nhiều xáo trộn cho người gửi tiền. Do đó, phương án sáp nhập sẽ tốt hơn so với việc để ngân hàng phá sản. Bên cạnh đó, sáp nhập ngân hàng yếu kém sẽ góp phần lành mạnh hóa thị trường ngân hàng, hướng tới việc giúp hoạt động dịch vụ ngân hàng trong việc hỗ trợ nền kinh tế và xã hội tốt hơn theo một cách toàn diện. Việc đẩy mạnh tái cơ cấu các tổ chức tín dụng được coi là những quyết sách để nền kinh tế lành mạnh. Do đó, ngoài xử lý các ngân hàng yếu kém, ngân hàng cần phải có những bước đột phá trong chính sách cũng như củng cố chất lượng các ngân hàng nhỏ và vừa.