Công ty tài chính cho vay lãi “khủng”

Hầu hết người nghèo là nạn nhân của các vụ cho vay lãi suất cao, bởi mỗi gói vay chỉ vài triệu đồng. Người vay thường bị trừ lãi trước và bị nhân viên tư vấn ép mua bảo hiểm, nên số tiền thực nhận không bao nhiêu, nhưng lãi vay thì… cao chóng mặt.

Vì lời “khủng”, nên nhiều ngân hàng góp vốn thành lập công ty tài chính. Không ít ngân hàng thu lãi từ hoạt động cho vay tín chấp của công ty tài chính lên hàng ngàn tỷ đồng/năm.

Trong khi nhà nước xóa bỏ “tín dụng đen”, thì các công ty tài chính mọc lên như nấm sau mưa, cho vay với lãi suất “khủng” và đòi nợ theo kiểu “xã hội đen”: nhắn tin đe dọa, gọi điện cho người thân, đăng thông tin gia đình, người thân của người vay tiền trên mạng xã hội để bêu xấu… Vì sao các công ty tài chính làm được việc này?

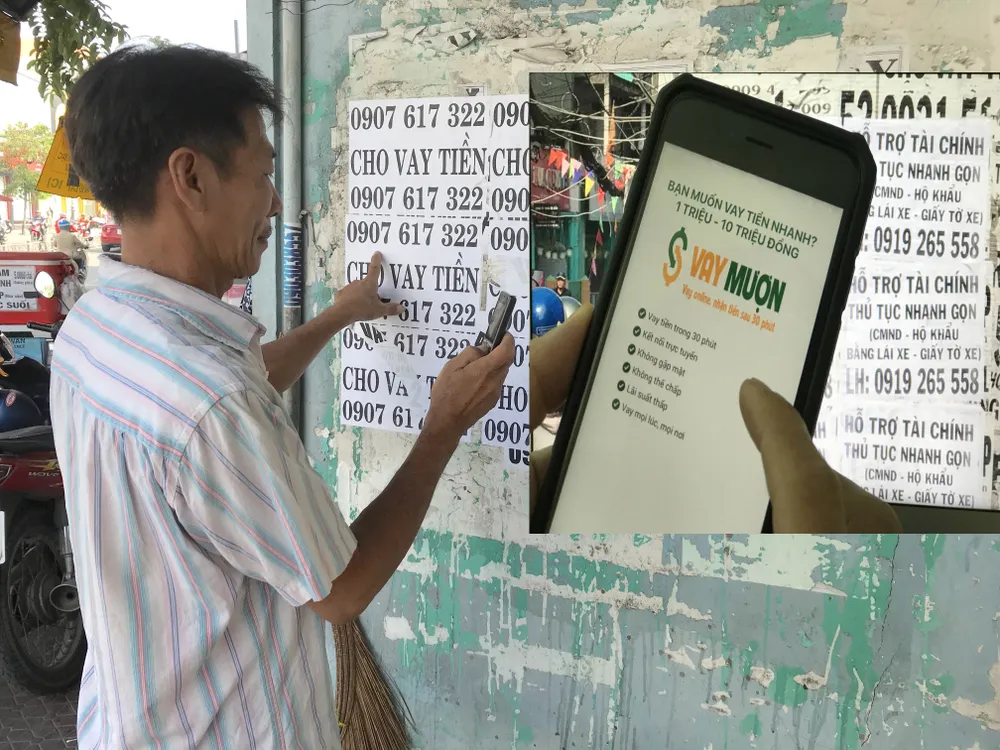

Nhiều hình thức cho vay tiền được quảng cáo, mời chào

Nhiều hình thức cho vay tiền được quảng cáo, mời chàoTheo lý giải của Th.S An Thị Ngọc Lan (Khoa Luật, Đại học Tôn Đức Thắng), tại Điều 468 Bộ luật Dân sự 2015 (BLDS) quy định: lãi suất vay do các bên thỏa thuận nhưng không được vượt quá 20%/năm của khoản tiền vay, trừ trường hợp luật khác có liên quan quy định khác.

Lẽ ra, luật chuyên ngành phải quy định cụ thể mức trần lãi suất, nhưng Luật Tổ chức tín dụng và các văn bản hướng dẫn thi hành đã “thả cửa” với câu “các bên tự thỏa thuận lãi suất” (chỉ riêng một số mục đích như vay nông nghiệp, xuất khẩu… thì khống chế lãi suất 5,5%-6,5%/năm theo Quyết định 420 năm 2020 của Ngân hàng Nhà nước).

Trong khi, đối tượng áp dụng của Luật Các tổ chức tín dụng không chỉ là ngân hàng, mà còn bao gồm các công ty tài chính. Thế là hoạt động cho vay của các công ty tài chính được vượt trần, không bị khống chế lãi suất 20%/năm theo quy định của BLDS!

Đó là lý do không ít ngân hàng bỏ ra 500 tỷ đồng vốn pháp định thành lập công ty tài chính, rồi kêu gọi đầu tư, góp vốn từ các tổ chức nước ngoài, cho vay tiêu dùng với lãi suất “khủng” mà không sợ bị khống chế bởi BLDS! Mảnh đất màu mỡ này phát triển mạnh và được các công ty xây dựng hệ thống rộng khắp, cạnh tranh cho vay nhanh nhất, hồ sơ đơn giản nhất và đòi nợ… kinh khủng nhất!

Hình thức hợp pháp của “tín dụng đen”?

Hoạt động cho vay giữa người dân với người dân được khống chế lãi suất 20%/năm theo quy định tại BLDS. Bộ luật này cũng nêu rõ: “Trường hợp lãi suất theo thỏa thuận vượt quá lãi suất giới hạn được quy định tại khoản này thì mức lãi suất vượt quá không có hiệu lực” (Điều 468 BLDS).

Có nghĩa là, nếu người dân cho vay lẫn nhau tự thỏa thuận mức lãi suất cao hơn 20%/năm, thì khi xảy ra tranh chấp, tòa án chỉ áp dụng mức 20%/năm, số vượt sẽ bị vô hiệu. Thế nhưng, do trong Điều 468 BLDS thêm cụm từ “trừ trường hợp luật khác có liên quan quy định khác”, nên những công ty tài chính không bị khống chế điều luật này.

Còn luật chuyên ngành (là Luật Các tổ chức tín dụng) thì lại cho tổ chức tín dụng được tự do thỏa thuận lãi suất, nên những tổ chức tín dụng này mặc nhiên được đưa ra mức lãi suất cao ngất, rồi phạt “khủng” nếu khách hàng thanh toán trễ hạn, lên đến vài trăm % một năm, nhưng vẫn không bị điều chỉnh.

Ngay trong việc xử lý tranh chấp lãi suất cũng tương tự. Nếu người dân vay lẫn nhau thì bị khống chế lãi suất 20%/năm, phần lãi suất cao hơn sẽ bị tòa án tuyên không có hiệu lực. Còn đối với hợp đồng tín dụng, hoạt động cho vay của công ty tài chính, tại Nghị quyết 01/2019/NQ-HĐTP của Tòa án nhân dân tối cao hướng dẫn về lãi suất đã quy định rõ: đối với hợp đồng tín dụng thì không áp dụng mức lãi suất quy định trong BLDS mà áp dụng theo Luật Các tổ chức tín dụng.

Cụ thể, khi giải quyết tranh chấp hợp đồng tín dụng, tòa án áp dụng quy định của Luật Các tổ chức tín dụng, văn bản quy phạm pháp luật quy định chi tiết, hướng dẫn áp dụng Luật Các tổ chức tín dụng để giải quyết mà không áp dụng quy định về giới hạn lãi suất của BLDS để xác định lãi, lãi suất (khoản 2, Điều 7 Nghị quyết 01/2019/NQ-HĐTP).

Do Luật Các tổ chức tín dụng không quy định mức lãi suất, vì thế tổ chức tín dụng được tự quy định lãi suất, bao nhiêu cũng được tòa án chấp nhận. Vậy là các công ty tài chính nghiễm nhiên được cho vay lãi nặng một cách hợp pháp.

Tiếp đến, Điều 201 Bộ luật Hình sự 2015, sửa đổi 2017 quy định: “Người nào trong giao dịch dân sự mà cho vay với lãi suất gấp 5 lần trở lên của mức lãi suất cao nhất quy định trong BLDS, thu lợi bất chính từ 30 triệu đồng… thì bị phạt cải tạo không giam giữ đến 3 năm”.

Điều luật này khiến người dân bức xúc. Còn với các tổ chức tín dụng, dù cho vay lãi suất hơn 100%/năm thì vẫn được “thoát”! Bức xúc này là có cơ sở, bởi thực tế thời gian qua, các công ty tài chính đã cho vay lãi suất cao (cả đòi nợ kiểu “xã hội đen” như: điện thoại quấy rối, đe dọa gia đình, người thân, chửi bới xúc phạm người chậm trả nợ…) nhưng không bị xử lý hình sự về hành vi cho vay lãi nặng. Bởi tội danh có tên gọi “Cho vay lãi nặng trong giao dịch dân sự”, tức chỉ áp dụng trong giao dịch dân sự giữa người dân với nhau, tổ chức dân sự với nhau.

“Bản chất của giao dịch giữa ngân hàng hay công ty tài chính với dân thì cũng là giao dịch dân sự, thế nhưng vẫn không được áp dụng theo Điều 201 Bộ luật Hình sự để xử tổ chức tín dụng nói chung, công ty tài chính nói riêng. Nguyên do, mức lãi suất cao nhất trong BLDS không áp dụng cho công ty tài chính, vì công ty tài chính áp theo lãi suất của Luật Các tổ chức tín dụng, mà Luật Các tổ chức tín dụng không quy định mức lãi suất trần nên không có căn cứ để xử lý. Điều này là bất hợp lý”, luật gia Đỗ Doãn Đại phân tích.

| Cần rà soát lại các luật |

| Đòi nợ sai chủ thể có thể bị xử lý hình sự |