- PGS-TS NGUYỄN THƯỜNG LẠNG, Đại học Kinh tế quốc dân:

Tăng lãi suất khá gấp gáp

Việt Nam chỉ mới có dấu hiệu lạm phát nhưng đã tăng lãi suất. Giải pháp này đúng, nhưng thực hiện khá gấp gáp trong điều kiện nhiều DN đang trong giai đoạn phục hồi sau dịch bệnh nên đã gây sốc. Việc tăng lãi suất gây nhiều khó khăn và làm tăng chi phí DN, làm chậm việc thực hiện gói hỗ trợ lãi suất 2%.

|

Chi phí lãi suất cao làm giảm khả năng cạnh tranh và giảm khả năng phục hồi của DN. Hiện tại, lạm phát đã được kiểm soát hiệu quả. Việc giảm lãi suất kết hợp thực hiện gói hỗ trợ lãi suất 2% sẽ tạo khả năng mở rộng đầu tư và năng lực vận hành DN. Điều này là cần thiết và cần khẩn trương thực hiện, nếu để quá lâu sẽ gây trì trệ cho nền kinh tế.

- Ông NGUYỄN QUỐC HÙNG, Tổng Thư ký Hiệp hội Ngân hàng Việt Nam:

Giảm lãi suất huy động để giảm lãi suất cho vay

Các tổ chức tín dụng vừa thống nhất với nhau là giảm lãi suất huy động vốn, lấy điều đó làm cơ sở giảm lãi suất cho vay đối với khách hàng. Mức giảm lãi suất huy động sẽ dao động trong khoảng 0,2-0,5 điểm % so với mức lãi suất huy động hiện tại. Tôi cho rằng, đây là xu hướng cần phải tính đến trong năm nay, đó là giảm lãi suất huy động. Hầu hết các ngân hàng đều muốn giảm lãi suất huy động, nhưng người dân thì muốn gửi tiền với lãi suất cao nên nảy sinh việc một số ngân hàng phải tăng lãi suất huy động để người gửi không rút tiền. Do đó, việc đồng thuận giảm lãi suất huy động vốn để chấm dứt tình trạng này là cần thiết.

|

Nhóm các ngân hàng của Nhà nước có quy mô vốn lớn và bản thân mức trần lãi suất huy động đã thấp sẵn nên mức giảm sẽ ở khoảng 0,2 điểm %; còn các ngân hàng cổ phần thương mại thì lãi suất huy động trước đó đã cao nên sắp tới sẽ giảm ở mức 0,5 điểm %. Việc hạ lãi suất sẽ sớm được triển khai trong thời gian tới.

Khi lãi suất huy động giảm thì chắc chắn lãi suất cho vay cũng sẽ giảm, có thể giảm ở mức tương ứng với điểm % lãi suất huy động đã giảm. Thực tế, hiện nay, các ngân hàng không giải ngân vốn tín dụng cho vay được nhiều, nên hy vọng khi giảm lãi suất cho vay thì có thể thúc đẩy vốn tín dụng cho vay tăng lên.

- Bà NGUYỄN THỊ HỒNG, Thống đốc Ngân hàng Nhà nước:

Đã có 22 ngân hàng thương mại giảm lãi suất cho vay

Hiện kinh tế thế giới đang phục hồi chậm, bước đầu đã tránh được nguy cơ suy thoái, nhưng vẫn còn diễn biến phức tạp. Từ đầu năm đến nay, đã có thêm 36 ngân hàng trung ương trên thế giới tăng lãi suất. Điều này khiến USD bắt đầu tăng giá trở lại từ giữa tháng 2-2023. Hiện chỉ số USD-Index ở mức 104.49 điểm, tăng 7,29% so với cùng kỳ năm 2022.

|

Diễn biến của USD đang tạo áp lực lên điều hành chính sách tiền tệ, ngoại hối vì Ngân hàng Nhà nước (NHNN) vừa phải phấn đấu giảm mặt bằng lãi suất, vừa phải nỗ lực ổn định tỷ giá. Từ đầu năm đến nay, thị trường ngoại hối, tỷ giá trong nước ổn định, các giao dịch trên thị trường ngoại tệ thông suốt; VND chỉ mất giá 0,6% so với cuối năm 2022, đây là mức mất giá thấp so với các đồng tiền trong khu vực.

Chính vì thế, thời gian qua, NHNN đã chỉ đạo các tổ chức tín dụng giảm lãi suất, và thực tế lãi suất trên thị trường đã bắt đầu giảm. Lãi suất cho vay bình quân phát sinh mới đã giảm 0,43%. Hiện đã có 22 ngân hàng thương mại giảm lãi suất cho vay bình quân. Thời gian tới, NHNN sẽ tiếp tục điều tiết theo hướng phấn đấu giảm lãi suất.

- TS NGUYỄN ĐÌNH CUNG, Nguyên Viện trưởng Viện Nghiên cứu Quản lý kinh tế trung ương:

Cần chia sẻ rủi ro với doanh nghiệp

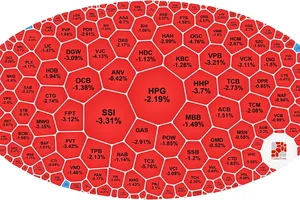

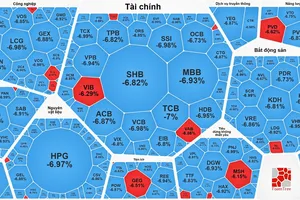

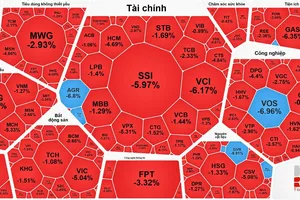

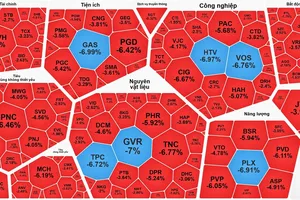

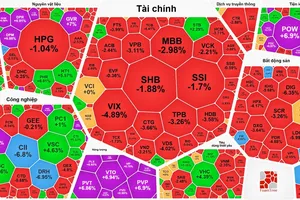

Nếu nhìn thẳng vào những điểm yếu của nền kinh tế trong năm 2022, có thể nhận ra một số nghịch lý. Trước tiên, lạm phát thấp nhưng lãi suất vẫn khá cao. Kinh tế thực tốt, vĩ mô ổn định, nhưng thị trường tài chính giảm sâu, chao đảo và đứt gãy; tín dụng khô cạn; nhà đầu tư “tháo chạy”; thị trường bất động sản “đóng băng”… Bên cạnh đó, DN thiếu đơn hàng, hàng triệu công nhân mất việc hoặc giảm việc làm, giảm thu nhập; DN khó khăn, thu hẹp sản xuất nhưng thu ngân sách tăng mạnh, thậm chí vượt kế hoạch.

|

Trong bối cảnh lạm phát ở Mỹ và châu Âu đã có xu hướng giảm, chính phủ các nước vẫn ưu tiên chống lạm phát, tiền tệ và tài khóa vẫn thắt chặt thì Việt Nam chưa thể hạ nhanh lãi suất ngay được. Nhưng, chuyện đáng nói ở đây là khả năng tiếp cận vốn của DN vẫn chưa được cải thiện. Lãi suất cho vay không tăng, nhưng ở mức cao (cao gấp đôi nước ngoài) và không giảm, hoặc giảm không đáng kể, đúng như Báo SGGP phản ánh.

Tôi cho rằng, khó trách việc các DN nội bán DN cho đối tác nước ngoài. Có người bán để bảo vệ tài sản cá nhân, có người bán để thực hiện chiến lược kinh doanh riêng của họ. Điều quan trọng là Nhà nước cần khích lệ, đồng hành, cảm thông và chia sẻ rủi ro với DN. Đừng nên lấy việc xử phạt, thanh tra, kiểm tra làm nhiệm vụ hàng đầu trong quản lý Nhà nước; thay vào đó là quan tâm, hỗ trợ thiết thực nhất có thể, thông qua việc cải thiện môi trường kinh doanh. Nếu không thì chúng ta sẽ không bao giờ có được những DN nội lớn mạnh, “sánh vai”, cạnh tranh sòng phẳng được với các DN nước ngoài.

- Ông Nguyễn Đình Tùng, Tổng Giám đốc NHTM Phương Đông (OCB):

Ngân hàng phải giảm lãi suất để tăng trưởng tín dụng

Thực tế cho thấy, tăng trưởng tín dụng giai đoạn cuối năm 2022 và 2 tháng đầu năm 2023 không dễ, kể cả khi NHNN đã cấp hạn mức tín dụng cho các ngân hàng. Hiện các DN chỉ sản xuất cầm chừng, hạn chế mở rộng kinh doanh nên nhu cầu vay vốn thấp. Ngay cả khách hàng cá nhân cũng ít vay vốn mua nhà do lãi suất cao, thị trường bất động sản trầm lắng. Tôi tin rằng, vài tuần tới lãi suất cho vay sẽ “hạ nhiệt” vì trên thị trường, lãi suất đang “hạ nhiệt”, trong đó lãi suất cho vay giảm nhanh hơn lãi suất huy động.

Ba tuần trước, OCB đã giảm lãi suất cho vay tại các lĩnh vực ưu tiên và vay vốn lưu động để sản xuất kinh doanh xuống dưới 10%/năm. Ngay từ đầu tháng 3-2023, OCB cũng đã điều chỉnh giảm lãi suất huy động 0,5 điểm % ở nhiều kỳ hạn dưới 12 tháng. Trong điều kiện thuận lợi, OCB sẽ tiếp tục giảm thêm lãi suất huy động nhằm nhanh chóng giảm lãi suất cho vay để tăng trưởng tín dụng. Ngoài giảm lãi suất cho các lĩnh vực sản xuất kinh doanh, dự kiến trong 1-2 tuần tới, OCB sẽ có chương trình cho vay mua nhà để ở với lãi suất 10%-10,5%/năm. Đây là mức cho vay mua nhà thấp so với thị trường, nhưng chúng tôi mong muốn tiếp tục kéo lãi suất cho vay mua nhà xuống 8%-9%/năm trong quý 2-2023 và cố gắng tiến tới giảm còn 7%/năm như trước đây.

- Ông Trần Văn Lĩnh, Giám đốc Công ty cổ phần Thủy sản và Thương mại Thuận Phước:

Cho doanh nghiệp vay lãi suất thấp tháo gỡ khó khăn

Lãi suất cao khiến DN không thể phát triển. Vì vậy, ngân hàng cần phải có nguồn vốn ưu tiên cho ngành sản xuất, giảm lãi suất để hỗ trợ các DN. Nhà nước đưa ra chính sách hỗ trợ lãi suất 2% cho vay tiền Việt Nam đồng, nhưng các DN xuất khẩu không thể tiếp cận được do chủ yếu giao dịch bằng USD. Do đó, Nhà nước cần có chính sách giãn nợ, cho DN vay với lãi suất thấp để tháo gỡ khó khăn nội tại cũng như duy trì sản xuất, kinh doanh.