Không còn lãi “khủng”

Mặc dù đã gần hết tháng 7-2023 nhưng vẫn còn nhiều NHTM chưa công bố báo cáo tài chính quý 2. Tuy nhiên, nhìn vào kết quả của các NHTM vừa công bố cho thấy lợi nhuận không khả quan.

Cụ thể, NHTM Bắc Á (Bac A Bank), lợi nhuận trước thuế quý 2-2023 đạt gần 139 tỷ đồng, giảm 25% so với cùng kỳ năm 2022. Trong đó, chi phí hoạt động (nhân viên, trả lãi tiền gửi…) tăng đến 73% và nợ xấu tăng gần 31,2% lên 679 tỷ đồng (tỷ lệ từ 0,55% lên 0,71%)… đã “bào mòn” lợi nhuận.

Tương tự, dù đưa ra kế hoạch kinh doanh thận trọng nhưng cuối quý 2-2023, NHTM Tiên Phong (TPBank) có lợi nhuận trước thuế đạt gần 3.400 tỷ đồng, giảm 10,3% so với cùng kỳ và chưa đạt 50% kế hoạch cả năm 2023 dự kiến là 8.700 tỷ đồng. NHTM Bưu điện Liên Việt (LPBank) ghi nhận lợi nhuận quý 2-2023 chỉ ở mức 880 tỷ đồng, giảm 51% so với cùng kỳ. Theo đó, lũy kế 6 tháng đầu năm 2023, lợi nhuận ngân hàng đạt 2.446 tỷ, giảm 32%.

Nguyên nhân chủ yếu do phần lớn các mảng kinh doanh kém tích cực, thu nhập lãi thuần giảm. ABBank cũng ghi nhận sau thuế hợp nhất trong quý 2-2023 chỉ 53 tỷ đồng, giảm 94% so với cùng kỳ. Lũy kế 6 tháng đầu năm 2023, lợi nhuận chỉ đạt 541 tỷ đồng, giảm 59%...

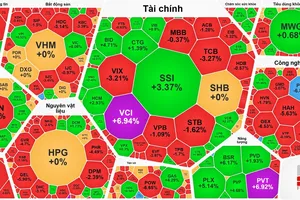

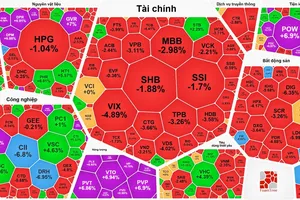

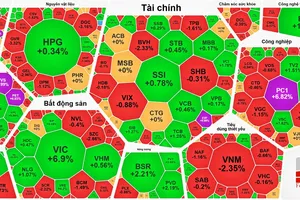

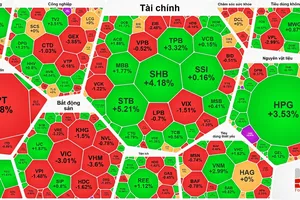

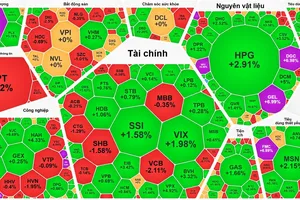

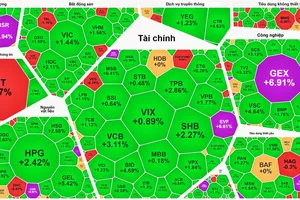

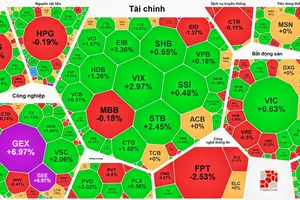

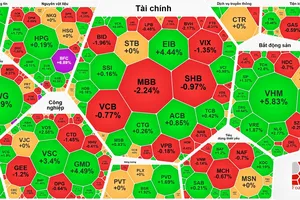

Mặc dù đến nay có chưa tới 10 NHTM công bố kết quả kinh doanh, nhưng theo ước tính của Công ty Chứng khoán SSI, có 4/11 NHTM niêm yết được SSI nghiên cứu sẽ sụt giảm lợi nhuận trong quý 2-2023 so với cùng kỳ.

Cụ thể, ngoài TPBank đã công bố, 3 ngân hàng khác là NHTM Á Châu (ACB), NHTM Kỹ thương Việt Nam (Techcombank) và NHTM Việt Nam Thịnh Vượng (VPBank). Một số ngân hàng ghi nhận lợi nhuận tăng như BIDV, VietinBank, Vietcombank, MB... nhưng mức tăng trưởng lợi nhuận không quá cao so với cùng kỳ hoặc thậm chí đi ngang.

Theo nhận định của SSI, lợi nhuận của các ngân hàng tiếp tục tăng trưởng nhưng giảm tốc đáng kể. Lợi nhuận sau thuế của 11/27 NHTM niêm yết duy trì tăng trưởng so với cùng kỳ với mức tăng 3,5% nhưng thấp hơn đáng kể so với mức tăng trong quý 1-2023 là 11,6%.

“Ngấm đòn” do kinh tế khó khăn

Các nguyên nhân chính khiến lợi nhuận ngân hàng không còn “khủng” trong quý 2-2023 theo đánh giá của các chuyên gia là do lãi ròng (NIM) bị thu hẹp, tín dụng tăng thấp và trích lập dự phòng rủi ro tín dụng tăng mạnh.

Lãnh đạo một NHTM có mức lợi nhuận trong 6 tháng đầu năm 2023 giảm, cho biết, lợi nhuận của ngân hàng bị “bào mòn” không chỉ do nguồn thu từ lãi giảm bởi tín dụng trong nửa đầu năm 2023 thấp mà trong bối cảnh thị trường đang khó khăn, nợ xấu của ngân hàng cũng tăng buộc ngân hàng phải tăng trích lập dự phòng rủi ro. Tất cả đã “ăn” vào lợi nhuận của ngân hàng. “Một trong những nguyên nhân khác của sự giảm tốc đến từ hoạt động xử lý nợ xấu để thu hồi vốn gặp nhiều khó khăn do thị trường bất động sản đóng băng. Trong khi đó, bất động sản lại là tài sản bảo đảm chính cho phần lớn các khoản vay”, vị này cho hay.

Trong báo cáo vừa công bố, chuyên gia phân tích của Công ty Chứng khoán Vietcombank (VCBS) nhận định, lợi nhuận trước thuế toàn ngành ngân hàng năm nay dự kiến chỉ đạt khoảng 10%, giảm mạnh so với năm ngoái. Yếu tố ảnh hưởng đến kết quả kinh doanh toàn ngành ngoài nguyên nhân do tín dụng năm nay thấp, còn có sự sụt giảm thu nhập ngoài lãi ở hầu hết các hoạt động chính so với cùng kỳ. Trong đó, thu nhập từ bán chéo bảo hiểm (bancassurance) vốn chiếm khoảng 30% thu nhập dịch vụ của ngân hàng bị ảnh hưởng do các cơ quan quản lý đẩy mạnh hoạt động thanh kiểm tra việc bán bảo hiểm và thu nhập của người dân giảm sút.

Các chuyên gia VCBS đánh giá, lợi nhuận ngân hàng dự kiến tiếp tục phân hóa mạnh, một số ngân hàng thuộc nhóm quy mô nhỏ sẽ tiếp tục giảm tốc, thậm chí tăng trưởng âm trong trường hợp thị trường bất động sản và tình hình thế giới xấu đi khiến tín dụng chậm lại, khả năng trả nợ của khách hàng khó hồi phục.

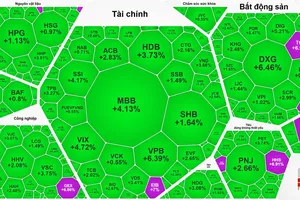

Tuy nhiên, vẫn có một vài NHTM có kết quả kinh doanh tốt chủ yếu do tín dụng tăng và giảm trích lập dự phòng do kiểm soát nợ xấu tốt.

Cụ thể, tính đến ngày 30-6, lợi nhuận trước thuế của NHTM Sài Gòn Thương tín (Sacombank) đạt 4.755 tỷ đồng, tăng 63,5% so cùng kỳ. Trong đó có nguyên nhân Sacombank tích cực triển khai các gói cho vay ưu đãi nên dư nợ tín dụng tăng, đạt hơn 460.000 tỷ đồng, tăng gần 5%. Cùng với đó, chi phí hoạt động cũng giảm, đặc biệt là xử lý và kiểm soát tốt nợ xấu. Ngân hàng TMCP Hàng hải Việt Nam (MSB) có lợi nhuận hợp nhất trước thuế lũy kế 6 tháng đầu năm 2023 đạt 3.548 tỷ đồng, tương đương 56% kế hoạch năm. Trong đó, tín dụng tăng mạnh giúp doanh thu thuần của MSB 6 tháng đầu năm tăng 23,2%.

Đây là những tín hiệu tích cực nhưng nhìn chung, nhiều ngân hàng kinh doanh khó khăn trong bối cảnh “có nhiều tiền” như lãnh đạo Ngân hàng Nhà nước vừa thông tin, là điều đáng lo ngại. Quyết liệt cải cách thủ tục hành chính, hỗ trợ doanh nghiệp đầu tư, sản xuất, theo nhiều chuyên gia là giải pháp căn cơ không chỉ giúp ngân hàng kinh doanh tốt (đóng thuế nhiều hơn cho Nhà nước) mà còn giúp thúc đẩy nền kinh tế vượt qua khó khăn hiện nay.