Điểm tựa: Niềm tin

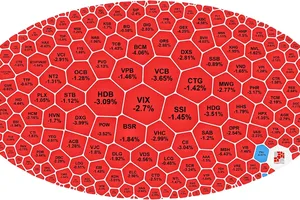

Theo hãng tin Bloomberg, tổng giá trị các giao dịch M&A và các giao dịch liên quan trên thị trường Việt Nam năm 2023 giảm tới 25% so với năm trước, xuống còn 2.700 tỷ USD - mức thấp nhất kể từ năm 2013. Còn theo KPMG, 1 trong những đơn vị kiểm toán lớn của thế giới thì trong 10 tháng của năm 2023, tổng giá trị giao dịch M&A tại Việt Nam đạt 4,414 tỷ USD, với hơn 260 thương vụ, giá trị trung bình mỗi thương vụ là 54,5 triệu USD. Như vậy, giá trị giao dịch giảm 23% so với đầu năm 2023 và số lượng thương vụ cũng thấp hơn so với 2 năm trước. Tình hình những tháng đầu năm 2024 cũng chưa thấy có hoạt động M&A nổi bật.

Theo các chuyên gia kinh tế, diễn biến này nằm trong xu thế chung toàn cầu, do những bất ổn chính trị và kinh tế vĩ mô, cùng với tình hình lạm phát toàn cầu gia tăng. Những nền kinh tế lớn thắt chặt chính sách tiền tệ, dẫn đến lãi suất tăng cao, việc tiến hành giao dịch M&A trở nên đắt đỏ hơn…

Mặc dù vậy, năm 2023 không phải không có những thương vụ lớn. Thương vụ lớn nhất là Ngân hàng Sumitomo Mitsui Banking Corporation (SMBC) của Nhật Bản chi 1,45 tỷ USD mua lại 15% cổ phần của Ngân hàng TMCP Việt Nam Thịnh Vượng (VPBank). Trong lĩnh vực bất động sản, Tập đoàn ESR Group Limited (công ty đa quốc gia của Nhật Bản) chi 450 triệu USD mua lại cổ phần chiến lược Công ty CP Phát triển công nghiệp BW (BW Industrial), một trong những doanh nghiệp công nghiệp và logistics lớn nhất Việt Nam. Giá trị thấp hơn một chút, nhưng cũng khá ấn tượng là thương vụ Gamuda Land (Malaysia) chi 316 triệu USD mua lại 100% cổ phần của Tập đoàn Bất động sản Tâm Lực.

Ở lĩnh vực y tế có thương vụ Thomson Medical Group (Singapore) chi hơn 380 triệu USD mua lại cổ phần chi phối tại Bệnh viện Pháp Việt… Không thể thoát khỏi vòng xoáy chung, nhưng những thương vụ này cho thấy sức chịu đựng của nền kinh tế, quyết tâm ổn định vĩ mô của Chính phủ đã phần nào củng cố niềm tin, thuyết phục được các nhà đầu tư.

Với Việt Nam, hầu hết các dự báo từ các chuyên gia quốc tế và trong nước đều cho rằng lạm phát sẽ được kiểm soát dưới 4%, tăng trưởng GDP khoảng 5,8% vào năm 2024 và 6,9% vào năm 2025, nợ công dưới trần 60% GDP. Dòng vốn đầu tư nước ngoài (FDI) tiếp tục chảy vào mạnh mẽ. Đây là những thuận lợi căn bản cho các thương vụ M&A kết thúc có hậu. Trong các lĩnh vực cụ thể, theo bà Khanh Nguyễn, Giám đốc Bộ phận Phát triển kinh doanh Công ty CP Gamuda Land Việt Nam, bất động sản sẽ là ngành có tiềm năng. “Nhà đầu tư nước ngoài thường muốn mua công ty sạch, sở hữu một dự án riêng lẻ và không bị vướng với các dự án khác trong công ty đó”, chuyên gia này chia sẻ.

Không chỉ các nhà đầu tư nước ngoài, mà gần đây các doanh nghiệp trong nước cũng đang nổi lên với tư cách bên mua để hoàn thiện “hệ sinh thái” của mình. Đơn cử, Tập đoàn Masan - thông qua công ty con trực tiếp là Công ty TNHH The Sherpa, mua 20% vốn cổ phần của Công ty CP Phúc Long Heritage với giá 15 triệu USD (khoảng 352 tỷ đồng). Sau đợt rót vốn đầu tiên, Tập đoàn Masan thí điểm mô hình kiốt bán cà phê, trà sữa bên trong hệ thống 50 cửa hàng VinMart+ (nay đã đổi tên thành Winmart+). Không lâu sau, Masan mua thêm 31% cổ phần của Phúc Long, nâng tỷ lệ sở hữu lên 51%, qua đó nắm quyền chi phối thương hiệu đồ uống này. Ngay sau đó, Masan tiếp tục mua thêm 34% vốn cổ phần của Phúc Long, nâng tỷ lệ sở hữu lên 85%.

Cân nhắc rủi ro, tranh chấp

Cũng giống như mọi lĩnh vực khác trong nền kinh tế thị trường, hoạt động M&A không hoàn toàn chỉ có gam màu sáng. Đã có những thương vụ M&A “cơm không lành, canh không ngọt”, dẫn đến phát sinh tranh chấp. Quan trọng hơn, đã có những băn khoăn về sự thâu tóm, khuynh loát của doanh nghiệp “ngoại” trong một số lĩnh vực được coi là nhạy cảm như bất động sản hay tài chính - ngân hàng. Lấy ví dụ trong ngành tài chính - ngân hàng, trong giai đoạn từ 2015 đến nay đã có gần chục thương vụ nhà đầu tư nước ngoài mua cổ phần chi phối các công ty tài chính Việt Nam với giá trị từ vài chục triệu USD đến hơn tỷ USD. Điển hình là ngay đầu năm nay, Ngân hàng SCB của Thái Lan mua thâu tóm 100% Công ty tài chính Home Credit Việt Nam, trị giá 866 triệu USD.

Tuy nhiên, theo luật sư Bùi Văn Thành, trọng tài viên Trung tâm trọng tài quốc tế Việt Nam (VIAC), không nên quá lo ngại về việc các doanh nghiệp nước ngoài thông qua các thương vụ M&A để chiếm lĩnh thị trường. “Hoạt động M&A của nhà đầu tư nước ngoài thông qua hình thức góp vốn, mua cổ phần, phần vốn góp vào tổ chức kinh tế Việt Nam, hoặc thâu tóm tài sản của doanh nghiệp Việt Nam chịu sự điều chỉnh của pháp luật Việt Nam trong các lĩnh vực, ngành nghề đầu tư có điều kiện theo Luật Đầu tư 2023 (Luật sửa đổi, bổ sung một số điều của Luật Đầu tư năm 2020) và pháp luật chuyên ngành. Về lĩnh vực ngân hàng, tài chính và bảo hiểm, do có những điều kiện khắt khe khi gia nhập thị trường Việt Nam, doanh nghiệp nước ngoài hiện nay hầu như chỉ có lựa chọn duy nhất là thông qua phương thức M&A để hiện diện tại Việt Nam”, luật sư Thành nói.

Tất nhiên, không phải không có những rủi ro trong quá trình tái cấu trúc và quản trị doanh nghiệp hậu M&A. Về phía Nhà nước, M&A có thể làm mất đi một số ngành nghề hiện đang kinh doanh của doanh nghiệp bị sáp nhập, hậu quả là cắt giảm lao động hiện có, làm tăng chi phí an sinh xã hội. Về phía doanh nghiệp nội, do chủ yếu là doanh nghiệp nhỏ và vừa, hạn chế về nhiều mặt nên dễ bị thua thiệt liên quan quyền quản trị, điều hành doanh nghiệp, quyền nắm giữ các vị trí chủ chốt trong ban lãnh đạo doanh nghiệp hậu M&A.

Do đó, bản thân các doanh nghiệp nói chung, doanh nghiệp nội nói riêng, cần thiết lập hệ thống quản trị doanh nghiệp tốt, đồng thời nâng cao năng lực tìm hiểu và đánh giá đầy đủ, toàn diện tình trạng pháp lý của doanh nghiệp và quy định pháp luật hiện hành khi xúc tiến và thực hiện hoạt động M&A. Trong điều kiện doanh nghiệp quy mô nhỏ và vừa chưa có đội ngũ nghiên cứu thị trường và pháp chế riêng, để nhận biết sớm các dấu hiệu và tiến hành biện pháp chống bị thâu tóm, doanh nghiệp có thể sử dụng dịch vụ tư vấn chuyên nghiệp, chuyên sâu từ các chuyên gia và luật sư.

TS Lê Minh Phiếu, Giám đốc LMP Lawyers và LMP Capital, nhận định, các lĩnh vực thiết yếu như nông nghiệp, thực phẩm, y tế (cả bệnh viện, dược phẩm và thiết bị y tế), bán lẻ, sản xuất công nghiệp và logistics sẽ tiếp tục hấp dẫn các nhà đầu tư.

Tiếp tục hoàn thiện môi trường pháp lý phù hợp với hội nhập kinh tế quốc tế

Chính phủ đang tiếp tục nghiên cứu để có phản ứng chính sách kịp thời và hiệu quả trước vấn đề thuế tối thiểu toàn cầu. Hoạt động thoái vốn, tái cơ cấu khu vực doanh nghiệp nhà nước sau một thời gian bị chậm lại đang được thúc đẩy rốt ráo hơn... Để phòng ngừa rủi ro, một mặt, các cơ quan xây dựng chính sách cần tiếp tục hoàn thiện môi trường pháp lý phù hợp với hội nhập kinh tế quốc tế, cụ thể là phù hợp với các điều ước quốc tế; các hiệp định song phương và đa phương mà Việt Nam đã tham gia.

Việc kiến tạo môi trường kinh doanh thông thoáng, minh bạch sẽ phát huy mọi nguồn lực từ doanh nghiệp nói chung, tạo điều kiện cho mọi loại hình doanh nghiệp tiết kiệm được chi phí gia nhập thị trường, hạ giá thành sản xuất kinh doanh, phát triển nhanh chóng và bền vững. Bên cạnh đó, Luật Cạnh tranh 2018 của Việt Nam còn có tiêu chí xác định về vị trí thống lĩnh thị trường của một doanh nghiệp, nghiêm cấm những hành vi lạm dụng vị trí thống lĩnh thị trường, lạm dụng vị trí độc quyền của doanh nghiệp, áp dụng đối với tất cả loại hình doanh nghiệp tại Việt Nam.

Không quá lo lắng M&A trong kinh doanh bất động sản, chứng khoán

Khoản 1 Điều 7 Luật Đầu tư 2020 (sửa đổi, bổ sung 2023) quy định: “Ngành, nghề đầu tư kinh doanh có điều kiện là ngành, nghề mà việc thực hiện hoạt động đầu tư kinh doanh trong ngành, nghề đó phải đáp ứng điều kiện vì lý do an ninh quốc phòng, an ninh quốc gia, trật tự, an toàn đạo đức xã hội, sức khỏe của cộng đồng”.

Danh mục ngành, nghề kinh doanh có điều kiện được ban hành kèm theo phụ lục IV Luật Đầu tư 2020 số 61/2020/QH14. Hiện tại danh sách ngành, nghề kinh doanh có điều kiện đã được rút gọn thành 227 ngành, trong đó có kinh doanh bất động sản, kinh doanh chứng khoán, bảo hiểm, tái bảo hiểm… Với quy định này, nhiều chuyên gia cho rằng, không cần quá lo lắng các hoạt động M&A trong kinh doanh bất động sản, chứng khoán, bảo hiểm…