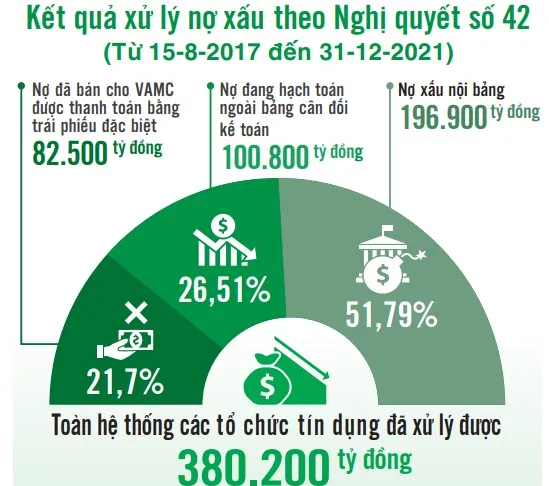

Báo cáo nêu rõ, trong giai đoạn 2017-2021, hệ thống các tổ chức tín dụng (TCTD) xử lý được 750.100 tỷ đồng nợ xấu (xem thêm box). Riêng nợ xấu xác định theo Nghị quyết số 42 tại thời điểm ngày 15-8-2017 là 541.600 tỷ đồng; Nợ xấu xác định theo Nghị quyết số 42 phát sinh mới trong thời gian nghị quyết có hiệu lực tính đến ngày 31-12-2021 là 251.300 tỷ đồng. Lũy kế từ ngày 15-8-2017 đến ngày 31-12-2021, toàn hệ thống các TCTD đã xử lý được 380.200 tỷ đồng, chưa bằng một nửa số cần phải xử lý. Trường hợp Nghị quyết số 42 không được tiếp tục thực hiện, số nợ xấu xác định theo Nghị quyết số 42 chưa được xử lý (bao gồm số nợ xấu phát sinh mới) dự kiến có thể lên đến mức 430.000 tỷ đồng vào cuối năm 2022 và 443.000 tỷ đồng vào cuối năm 2023.

Sau khi xử lý được khối lượng lớn nợ xấu trong năm 2018, 2019, tốc độ xử lý nợ xấu trong năm 2020 và năm 2021 có xu hướng chậm lại, trong đó xử lý nợ xấu theo hình thức khách hàng tự trả nợ giảm đáng kể do tác động của dịch bệnh Covid-19 đến tình hình tài chính.

Theo Chính phủ, khi hết hiệu lực thi hành (đến ngày 15-8-2022), toàn bộ cơ chế về xử lý nợ xấu theo Nghị quyết số 42 đang thực hiện sẽ không được áp dụng nữa, việc xử lý nợ xấu của TCTD sẽ thực hiện theo quy định của pháp luật có liên quan. Việc thiếu hụt cơ chế, chính sách khuyến khích sẽ kéo dài quá trình xử lý nợ xấu, ảnh hưởng đến quá trình cơ cấu lại hệ thống các TCTD, nhất là các TCTD yếu kém. Đặc biệt trong bối cảnh diễn biến phức tạp của dịch bệnh Covid-19 và xung đột tại Ukraine, việc không được tiếp tục thực hiện các chính sách tại Nghị quyết 42 sẽ không khuyến khích, huy động được các nhà đầu tư trong và ngoài nước tham gia công tác xử lý nợ xấu và cơ cấu lại các TCTD.

Do đó, Chính phủ đề nghị duy trì cơ chế chính sách về xử lý nợ xấu tại Nghị quyết số 42, đồng thời với việc hoàn thiện một hành lang pháp lý đầy đủ, mạnh mẽ cho việc xử lý nợ xấu. Để công tác xử lý nợ xấu được triển khai có hiệu quả, tháo gỡ những khó khăn vướng mắc trong việc xử lý nợ xấu nói chung và xử lý nợ xấu theo Nghị quyết số 42 nói riêng, Chính phủ cho biết, trong thời gian tới sẽ tiếp tục chỉ đạo Ngân hàng Nhà nước phối hợp với các bộ, ngành, UBND các tỉnh, thành phố tăng cường phối hợp giải quyết những khó khăn, vướng mắc về công tác thực thi, hướng dẫn Nghị quyết số 42.

Cụ thể là hoàn thiện cơ chế tiếp cận thông tin về tình trạng tài sản bảo đảm (TSBĐ). Áp dụng thủ tục rút gọn trong giải quyết tranh chấp liên quan đến nghĩa vụ giao TSBĐ hoặc quyền xử lý TSBĐ tại tòa án. Thực hiện thứ tự ưu tiên thanh toán nghĩa vụ về thuế đối với số tiền thu được từ xử lý TSBĐ của khoản nợ xấu sau khi trừ chi phí bảo quản, thu giữ và chi phí xử lý TSBĐ. Cùng với đó là xây dựng tiêu chuẩn thẩm định giá khoản nợ và hướng dẫn việc hoàn trả TSBĐ của khoản nợ xấu là vật chứng trong vụ án hình sự theo đề nghị của bên nhận bảo đảm là TCTD…

Lâu dài, Chính phủ kiến nghị, đề xuất Quốc hội giao Chính phủ chỉ đạo NHNN chủ trì, phối hợp với Viện Kiểm sát nhân dân tối cao, Tòa án nhân dân tối cao, các bộ, ngành có liên quan nghiên cứu, đề xuất luật hóa các quy định về xử lý nợ xấu cùng với việc rà soát, hoàn thiện Luật Các TCTD và các luật có liên quan đến xử lý nợ xấu và TSBĐ, trình Quốc hội chậm nhất và kỳ họp đầu năm 2023.

|

* Ông Cấn Văn Lực, thành viên Hội đồng Tư vấn chính sách tài chính, tiền tệ quốc gia: Tăng nguồn lực và tiết giảm chi phí

Có 6 lý do đáng để cân nhắc gia hạn thêm Nghị quyết 42, đó là: Tác động, hiệu quả rất tích cực, rõ nét; còn một số vướng mắc chính khi thực hiện nghị quyết; nợ xấu là vấn đề liên tục, hiện hữu của ngành ngân hàng và có xu hướng gia tăng; sẽ góp phần cải thiện, tăng hiệu lực, hiệu quả của thể chế, 1 trong 3 đột phá chiến lược; là lúc rà soát các quy định pháp luật về kinh doanh, quản lý và xử lý nợ xấu; xử lý bất cập, tăng hiệu quả xử lý nợ xấu, từ đó tăng nguồn lực và tiết giảm chi phí cho hệ thống tổ chức tín dụng, các bên liên quan và nền kinh tế. * TS Vũ Đình Ánh, chuyên gia kinh tế: Vì đại dịch, nợ xấu vẫn là thách thức Nợ xấu được xử lý theo Nghị quyết 42 không chỉ dừng lại ở con số báo cáo mà có nguy cơ tăng mạnh trở lại do khách hàng vay vốn gặp khó khăn vì đại dịch Covid-19, đã được khoanh nợ, giãn nợ, gia hạn nợ, nhưng hết thời hạn vẫn còn khó khăn, chưa có nguồn trả nợ đúng hạn. Do đó, nợ xấu vẫn là thách thức không nhỏ đối với ngành ngân hàng trong thời gian tới, đòi hỏi sự vào cuộc của cả hệ thống chính trị, sự phối hợp chặt chẽ của các bộ, ngành, địa phương trong việc triển khai các giải pháp về xử lý nợ xấu, nâng cao chất lượng tín dụng. NGỌC QUANG - HẠNH NHUNG

|

Tổng hợp: NGỌC QUANG - Đồ họa: NGỌC TRÂM

Tổng hợp: NGỌC QUANG - Đồ họa: NGỌC TRÂM

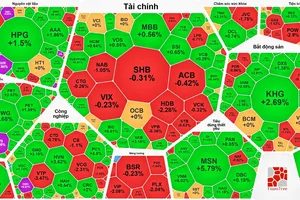

Tỷ lệ nợ xấu một số lĩnh vực:+ Đối với lĩnh vực bất động sản: Đến ngày 31-12-2021, dư nợ tín dụng đối với lĩnh vực bất động sản của hệ thống các TCTD là 2.076.700 tỷ đồng (trong đó bao gồm dư nợ tín dụng tiêu dùng để mua nhà ở; thuê, thuê mua nhà ở; xây dựng, sửa chữa nhà ở; nhận chuyển nhượng quyền sử dụng đất để xây nhà ở), chiếm 19,89% dư nợ tín dụng đối với nền kinh tế. Tổng nợ xấu đối với lĩnh vực bất động sản là 34.700 tỷ đồng, chiếm 18,4% nợ xấu toàn hệ thống; tỷ lệ nợ xấu trong lĩnh vực này là 1,67%. + Đối với lĩnh vực tiêu dùng: Đến ngày 31-12-2021, dư nợ tín dụng tiêu dùng của hệ thống các TCTD là 2.081.900 tỷ đồng , chiếm 19,9% dư nợ tín dụng đối với nền kinh tế. Tổng nợ xấu cho vay tiêu dùng là 48.650 tỷ đồng, chiếm 25,8% nợ xấu toàn hệ thống; tỷ lệ nợ xấu trong lĩnh vực này là 2,34%. + Đối với lĩnh vực đầu tư, kinh doanh chứng khoán: Đến ngày 31-12-2021, tổng dư nợ tín dụng của hệ thống các TCTD cấp cho khách hàng để đầu tư, kinh doanh cổ phiếu là 10.934,3 tỷ đồng, chiếm 0,1% dư nợ tín dụng đối với nền kinh tế. Tổng nợ xấu là 2.140,5 tỷ đồng, chiếm 1,13% nợ xấu toàn hệ thống; tỷ lệ nợ xấu trong lĩnh vực này là 19,57%. Tổng dư nợ tín dụng của hệ thống các TCTD cấp cho khách hàng để đầu tư, kinh doanh trái phiếu là 892,5 tỷ đồng, chiếm 0,01% dư nợ tín dụng đối với nền kinh tế. Tổng nợ xấu là 28,2 tỷ đồng, chiếm 0,01% nợ xấu toàn hệ thống; tỷ lệ nợ xấu trong lĩnh vực này là 2,87%. |