Ngày 14-3, Thủ tướng Phạm Minh Chính đã kết luận hội nghị triển khai nhiệm vụ điều hành chính sách tiền tệ năm 2024 tập trung tháo gỡ khó khăn cho sản xuất kinh doanh, thúc đẩy tăng trưởng và ổn định kinh tế vĩ mô.

Tại hội nghị, thay mặt Ngân hàng Nhà nước Việt Nam (NHNN), Phó Thống đốc Thường trực NHNN Đào Minh Tú báo cáo, đến cuối năm 2023, tín dụng toàn nền kinh tế tăng 13,78% so với cuối năm 2022. Do yếu tố mùa vụ của dịp Tết Nguyên đán cùng với khả năng hấp thụ vốn của nền kinh tế chưa cao, đến ngày 29-2-2024, tín dụng nền kinh tế giảm 0,72% so với cuối năm 2023. Tuy nhiên, tốc độ giảm của tháng 2 đã chậm lại (-0,05%) so với tháng 1 (-0,6%).

Với thanh khoản dồi dào và còn rất nhiều dư địa tăng trưởng tín dụng, các tổ chức tín dụng hiện có điều kiện thuận lợi để cung ứng vốn cho vay ra nền kinh tế.

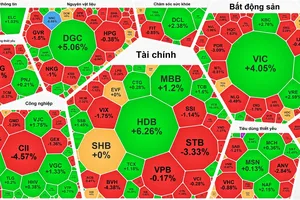

NHNN cho biết, mức giảm tín dụng hiện nay ở hầu hết các ngành, lĩnh vực kinh tế. Có 2 lĩnh vực tăng trưởng trong 2 tháng đầu năm, đó là tín dụng lĩnh vực bất động sản (BĐS), tăng 0,23% so với cuối năm 2023; tín dụng đối với lĩnh vực chứng khoán, tăng 2,56% so với cuối năm 2023.

Chỉ ra các nguyên nhân khiến tín dụng 2 tháng đầu năm tăng trưởng âm (nguyên nhân chủ quan do một số ngân hàng còn thận trọng trong thực hiện cấp tín dụng do nợ xấu tăng. Một số khoản nợ cũ lãi suất cao chậm được điều chỉnh giảm để hỗ trợ doanh nghiệp và cá nhân vay vốn. Một số ngân hàng có quy trình thủ tục cho vay vẫn chậm được cải tiến, nhất là thời gian xét duyệt cho vay còn dài, định giá và quyết định tài sản thế chấp còn quá thận trọng…).

NHNN nêu rõ, thời gian tới tiếp tục điều hành ổn định theo hướng từng bước giảm mặt bằng lãi suất chung trong nền kinh tế; điều hành hài hòa giữa lãi suất và tỷ giá phù hợp với tình hình thị trường, diễn biến kinh tế vĩ mô và mục tiêu chính sách tiền tệ. Tiếp tục có các giải pháp khuyến khích các tổ chức tín dụng tiết giảm chi phí để giảm mặt bằng lãi suất cho vay, tạo sự hài hòa giữa lãi suất cho vay và lãi suất huy động; tiếp tục chỉ đạo các tổ chức tín dụng công bố công khai lãi suất cho vay bình quân.

Thời gian tới, NHNN sẽ phối hợp với Bộ Xây dựng, các bộ, ngành có liên quan triển khai gói 120.000 tỷ đồng, chương trình 1 triệu căn nhà ở xã hội; thường xuyên tổ chức các hội nghị kết nối ngân hàng - doanh nghiệp. Đối với một số ngành, lĩnh vực quan trọng của nền kinh tế như BĐS, xăng dầu, dự án, công trình giao thông trọng điểm, tiếp tục hoàn thiện hành lang pháp lý, tạo điều kiện thuận lợi cho khách hàng trong việc tiếp cận vốn…

Tại hội nghị, các doanh nghiệp đánh giá cao thời gian qua NHNN đã điều hành tỷ giá ổn định, giúp doanh nghiệp giảm thiểu ảnh hưởng của biến động tỷ giá. Các doanh nghiệp mong trong thời gian tới NHNN sẽ có các giải pháp để giữ cho tỷ giá ổn định.

Ông Lê Tiến Trường, Chủ tịch HĐQT Tập đoàn Dệt may Việt Nam cho biết, hiện nay lãi suất của các quốc gia ở mức 3,5%. Tại Việt Nam, với Tập đoàn Dệt may Việt Nam hiện nay, thì mức vay trung bình khoảng 7% với doanh nghiệp tốt và khoảng 9% đối với doanh nghiệp xấu. Hiện nay lãi suất giảm nhưng tiếp cận giải ngân rất khó, nên ông đề nghị cần có chính sách hỗ trợ như thời kỳ Covid-19 đối với giai đoạn phục hồi cho các ngành xuất khẩu.

Ông Đặng Minh Trường, Chủ tịch HĐQT Tập đoàn Sun Group cũng đề nghị Chính phủ và NHNN tiếp tục có những chính sách giữ vững ổn định kinh tế vĩ mô, quan trọng nhất là ổn định lãi suất huy động và lãi suất cho vay. Đẩy mạnh đầu tư công, nhất là các dự án hạ tầng, tạo điều kiện để cho các doanh nghiệp lớn và uy tín tham gia các dự án trọng điểm quốc gia.

Sun Group bày tỏ mong muốn doanh nghiệp bất động sản có khả năng tiếp cận với nguồn vốn tín dụng có chi phí thấp hơn. Cụ thể là hiện nay sự chênh lệch giữa các khoản vay của ngân hàng thương mại cổ phần và ngân hàng thương mại nhà nước chênh khá lớn (từ 4-5%), doanh nghiệp mong muốn có sự thu hẹp khoảng cách này và nếu được thì các chi phí vay vốn giảm hơn nữa để tạo điều kiện cho doanh nghiệp phục hồi.

Ông Lê Mạnh Hùng, Chủ tịch HĐTV Tập đoàn Dầu khí Việt Nam (PVN) kiến nghị, về chính sách cho vay, các dự án đầu tư của PVN có quy mô rất lớn, khối lượng vay rất lớn như dự án nhà máy lọc hóa dầu Nghi Sơn lên đến gần 5 tỷ USD… Do đó, nếu có chính sách cho vay và hỗ trợ cho các tổ chức tín dụng trong nước, đặc biệt là 4 ngân hàng thương mại nhà nước lớn thì năng lực của chúng ta cải thiện rất nhiều so với trước đây.

Ông đề nghị Chính phủ và NHNN có chính sách hỗ trợ các ngân hàng này, đặc biệt xem xét áp dụng cho từng trường hợp, đặc biệt là với các tập đoàn lớn, các dự án lớn, nâng trần hạn mức cho vay đối với từng đơn vị, hoặc cho toàn tổ hợp thì có thể hỗ trợ cho các tổ chức tín dụng này và các doanh nghiệp lớn, các dự án siêu lớn có thể tiếp cận và sử dụng nguồn tín dụng trong nước. Thời gian tới, đề nghị NHNN tiếp tục có chính sách tiền tệ, tín dụng ổn định như thời gian qua để hỗ trợ, phát triển đầu tư với mục tiêu tăng trưởng từ 3-6,5%/năm.

Còn theo ông Nguyễn Quốc Hùng, Tổng Thư ký Hiệp hội Ngân hàng, tăng trưởng thấp trong các tháng đầu năm là hiện tượng phổ biến. Bình quân tăng trưởng tín dụng 2 tháng đầu năm trong giai đoạn 2013 - 2023 là 0,56%. Tuy nhiên giai đoạn 2014 - 2018 và 2024 thì tốc độ tăng trưởng tín dụng trong 2 tháng đầu năm đều âm. Ông cũng chỉ ra thực tế, ngành ngân hàng đối diện với áp lực nợ xấu hiện hữu, thị trường bất động sản trầm lắng, dẫn đến xử lý tài sản đảm bảo, thu hồi nợ xấu gặp nhiều khó khăn.

Ông Đặng Ngọc Hòa, Chủ tịch HĐQT Hãng hàng không Quốc gia Việt Nam (Vietnam Airlines) cũng cho rằng, lãi suất vẫn cao và cũng rất khó tiếp cận, bày tỏ mong muốn có thể hỗ trợ được lãi suất cho vay, đặc biệt là lãi suất cho vay trung và dài hạn.

Hiệp hội Ngân hàng cho rằng, dòng vốn tín dụng ngân hàng chỉ là dòng vốn bổ sung, không phải dòng vốn chủ lực để giúp doanh nghiệp vượt qua khó khăn, thúc đẩy tăng trưởng kinh tế. Do vậy chỉ sự nỗ lực riêng của ngành ngân hàng là chưa đủ, cần sự chung tay, tháo gỡ khó khăn của các bộ, ngành, địa phương trong việc tiếp tục hỗ trợ, tháo gỡ khó khăn cho cộng đồng doanh nghiệp, các tổ chức tín dụng.

Hiệp hội kiến nghị Chính phủ chỉ đạo tháo gỡ khó khăn về mặt pháp lý, đặc biệt về đất đai, tạo điều kiện cho các doanh nghiệp đầu tư mới, mở rộng sản xuất kinh doanh theo tiến độ, đơn giản hóa quy trình đầu tư, thủ tục hành chính, tạo điều kiện thuận lợi cho hoạt động kinh doanh của người dân và doanh nghiệp. Cho phép ngân hàng có vốn nhà nước tăng vốn điều lệ…

Hiệp hội cũng đề nghị NHNN cho phép tổ chức tín dụng cơ cấu nợ, giữ nguyên nhóm nợ với nợ gốc phát sinh từ năm 2023, kéo dài đến 31-12-2024 thay vì 30-6-2024.

Phát biểu kết luận, Thủ tướng Phạm Minh Chính yêu cầu các bộ, ngành tiếp thu các ý kiến, chủ động xây dựng các mục tiêu, nhiệm vụ, giải pháp để thực hiện thật tốt chính sách tiền tệ, hỗ trợ đồng hành cùng doanh nghiệp thực chất, hiệu quả.

Bên cạnh những kết quả đạt được, Thủ tướng chỉ rõ những tồn tại, hạn chế, khó khăn, thách thức. Việc cơ cấu lại nguồn vốn lãi vay, chính sách lãi vay chưa phù hợp, chưa tương xứng với dư địa và không gian chính sách tiền tệ. Tăng trưởng tín dụng 2 tháng đầu năm không cao dù số tiền gửi tại các tổ chức tín dụng là rất lớn (hiện trên 13,6 triệu tỷ đồng so với 13,8 triệu tỷ vào cuối năm 2023). Mặt bằng lãi suất cho vay tuy đã giảm nhưng chưa tương xứng với mức giảm của mặt bằng lãi suất huy động; lãi suất cho vay đối với các khoản vay hiện tại đang còn cao.

Nhiều doanh nghiệp phản ánh tiếp cận tín dụng còn khó khăn và lãi suất cho vay còn cao. Nợ xấu có xu hướng gia tăng và tiềm ẩn rủi ro, một số vụ việc như vụ SCB cho thấy việc giám sát phải chặt chẽ, hiệu quả hơn. Kết quả thực hiện một số chương trình tín dụng ưu đãi chưa đạt như kỳ vọng (như gói 120.000 tỷ đồng xây dựng nhà ở xã hội)…

Định hướng chỉ đạo, điều hành, Thủ tướng khái quát bằng ba cụm từ: "5 tăng", "5 giảm", "5 tăng tốc, bứt phá".

Trong đó 5 tăng gồm: tăng khả năng tiếp cận và hấp thụ tín dụng, nhất là đối với doanh nghiệp vừa và nhỏ, các động lực tăng trưởng truyền thống và các động lực tăng trưởng mới; tăng tháo gỡ vướng mắc pháp lý và chất lượng tín dụng; tăng cường phối hợp chặt chẽ, hiệu quả giữa nhà nước, ngân hàng, doanh nghiệp và năng lực quản trị điều hành của ngân hàng, của thị trường tài chính; tăng công khai, minh bạch về lãi suất huy động, cho vay và chống tín dụng đen; tăng cường giám sát kiểm tra và phòng ngừa rủi ro, chống tham nhũng, tiêu cực.

5 giảm gồm: giảm lãi suất cho vay; giảm chi phí giao dịch, hoạt động; giảm thủ tục hành chính; giảm phiền hà, sách nhiễu; giảm tiêu cực, lợi ích nhóm, "sân sau"…

Thủ tướng yêu cầu NHNN theo dõi sát tình hình thế giới, trong nước để điều hành chính sách tiền tệ chủ động, linh hoạt, kịp thời, hiệu quả, nhất là điều hành hài hòa, hợp lý giữa lãi suất và tỷ giá. Điều hành tăng trưởng tín dụng hiệu quả, gắn với bảo đảm an toàn hoạt động ngân hàng và hệ thống tổ chức tín dụng. Tăng cường thanh tra, kiểm tra, kiểm soát và giám sát chặt chẽ việc cấp tín dụng của các tổ chức tín dụng; nghiêm cấm việc cấp tín dụng không đúng quy định pháp luật, không đúng đối tượng.

Quyết liệt triển khai các giải pháp tăng trưởng tín dụng, hướng tín dụng vào sản xuất, kinh doanh, lĩnh vực ưu tiên và các động lực tăng trưởng; kiểm soát chặt chẽ tín dụng đối với các lĩnh vực tiềm ẩn rủi ro, đảm bảo an toàn, hiệu quả và kiểm soát rủi ro thanh khoản.

Thủ tướng lưu ý rà soát, phân loại các dự án bất động sản để kịp thời có giải pháp tín dụng phù hợp đối với từng doanh nghiệp, từng dự án đủ điều kiện. Có tín dụng phù hợp với lĩnh vực BOT, BT giao thông, các dự án trọng điểm, lĩnh vực xăng dầu; tiếp tục triển khai có hiệu quả các chương trình tín dụng chính sách. Tăng cường cho vay phục vụ đời sống, tiêu dùng thông qua khai thác Cơ sở dữ liệu quốc gia về dân cư.

Thủ tướng cũng chỉ đạo tiếp tục tiết giảm chi phí, phấn đấu giảm mặt bằng lãi suất cho vay; thực hiện nghiêm túc việc công bố lãi suất cho vay bình quân để doanh nghiệp, người dân thuận lợi trong việc lựa chọn ngân hàng vay vốn...